解码交易商协会“疫情防控债”

自新型冠状病毒肺炎爆发以来,金融部门为切实做好疫情防控工作,保障金融服务顺畅。2020年1月31日,中国人民银行、财政部、中国银行保险监督管理委员会、中国证券监督管理委员会、国家外汇管理局等五部门联合印发《关于进一步强化金融支持防控新型冠状病毒感染肺炎疫情的通知》(以下简称“五部委通知”)(银发〔2020〕29号)。

五部委通知明确指出:对募集资金主要用于疫情防控以及疫情较重地区金融机构和企业发行的金融债券、资产支持证券、公司信用类债券建立注册发行“绿色通道”,切实提高服务效率。

随后,中国银行间交易商协会(以下简称“交易商协会”)相继出台《关于加强银行间市场自律服务做好疫情防控工作的通知》、《关于进一步做好债务融资工具市场服务疫情防控工作的通知》、《债务融资工具注册发行“绿色通道”——疫情防控债十问十答》等文件,就“疫情防控债”的适用主体、申报与发行、存续期信息披露等事宜作出规定。

一、何为交易商协会“疫情防控债”?

“疫情防控债”是适用于发行服务绿色通道信用债的统称。经查阅交易商协会的相关文件,“疫情防控债”的特点主要有以下:

(一)发行主体:对湖北省等疫情较重地区的企业、受疫情影响较大行业的企业,以及募集资金主要用于疫情防控相关领域的企业。其中“受疫情影响较大行业”主要包括从事批发零售、住宿餐饮、物流运输、文化旅游等行业。

(二)募集资金用途:募集资金用于疫情防控领域的企业,资金用途应符合国家法律法规及政策要求,应在募集资金用途中披露疫情防控有关内容,用于疫情防控的金额占当期发行金额不低于10%(创新产品可酌情调整)。

具体包括以下情形:

1)经营医疗设备、医疗用品、药品疫苗、消毒制剂生产销售或其他防疫相关业务的企业募集资金用于卫生防疫、医药产品制造及采购、科研攻关等。

2)募集资金用于防疫相关基础设施建设、交通物流运输、公用事业服务、重点医疗物资采购、生活必需品支持、采购医疗设备等。

3)如涉及其他相关防疫领域的项目,企业可根据实际情况披露相关性。

二、交易商协会“疫情防控债”运行机制

(一)建立注册发行“绿色通道”

对于“疫情防控债”建立注册发行“绿色通道”,具体表现为在项目受理阶段采取专人对接服务,做到“即报即办、特事特办”,在合规基础上,简化受理流程,优先进行注册预评,优先安排注册会议,优先推送注册通知书,优先处理发行条款变更、重大事项排查等发行前流程,提高注册发行服务效率。

(二)添加“(疫情防控债)”标识

对于募集资金用于疫情防控相关且金额占当期发行金额不低于10%的债务融资工具均可添加“(疫情防控债)”标识。若募集资金全额用于疫情防控相关,则可添加“(疫情防控专项债)”标识。其中债务融资工具包括短期融资券(CP)、超短期融资券(SCP)、中期票据(MTN)、非公开定向债务融资工具(PPN)、资产支持票据(ABN)、绿色债务融资工具(GN)等。交易商协会明确指出鼓励并支持有实际疫情防控需要的企业在发行时添加“(疫情防控债)”标识。

(三)信息披露特殊要求

添加“(疫情防控债)”标识的债务融资工具发行人须严格按照债务融资工具基本的信息披露要求进行充分披露,包括资金使用主体和金额。此外,还需披露募集资金或基础资产用于疫情防控的具体情况。添加“(疫情防控债)”标识的债务融资工具发行后,用于疫情防控用途的募集资金不得变更用途,如确需变更的,变更后的用途应确保继续用于疫情防控领域。

三、交易商协会“疫情防控债”发行现状

根据交易商协会公布的数据,截至2020年4月30日,交易商协会已累计支持227家发行人发行疫情防控债280只,金额合计2,078亿元。涉及行业包括医疗、交通运输、文化旅游等。

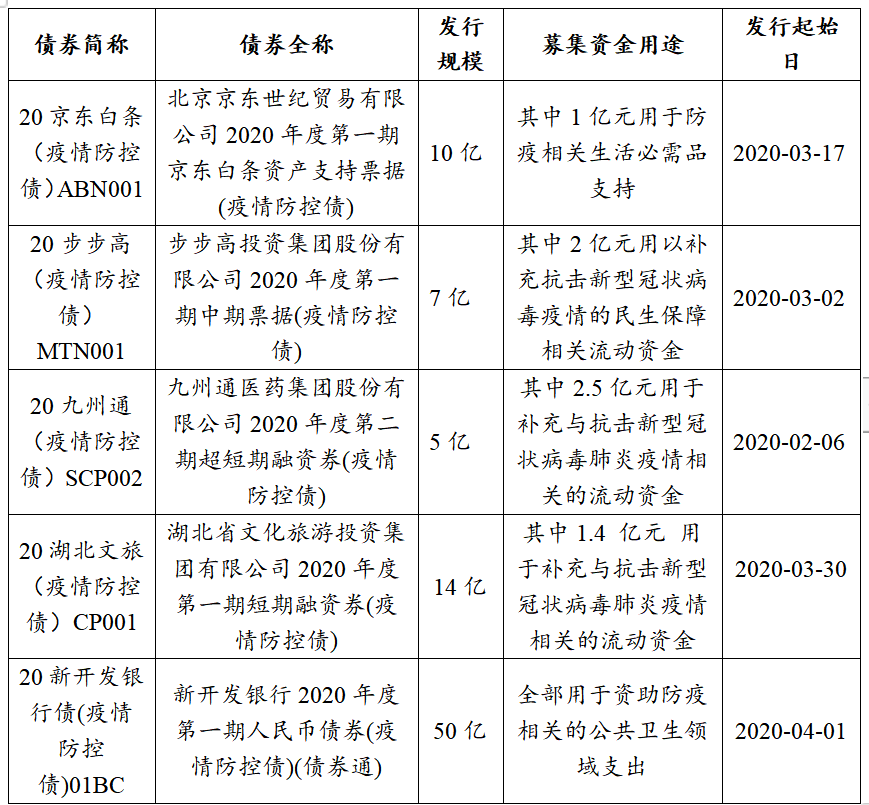

已发行的部分债务融资工具及其募集资金用途如下:

四、本团队“疫情防控债”实践案例

本团队服务的广东腾越建筑工程有限公司(以下简称“腾越建筑”)获得中国银行间市场交易商协会《接受注册通知书》(中市协注〔2020〕SCP105号),接受腾越建筑超短期融资券注册,注册金额为30亿元,在注册有效期内可分期发行超短期融资券。

2020年4月22日,腾越建筑2020年度第一期超短期融资券(疫情防控债)发行工作已成功结束,债券简称为“20腾越建筑(疫情防控债SCP001)”,发行规模为人民币2亿元,其中0.2亿元为疫情防控用途,用于补充发行人因佛山市第四人民医院扩建(临时)项目产生的资金缺口;1.8亿元用于偿还发行人及合并报表子公司的银行借款等有息债务。

疫情期间,腾越建筑临危受命,承担了佛山市第四人民医院隔离病房改扩建工程的重任,并在较短的时间内完成了高质量施工,为医护人员建造最坚实的“战场”。腾越建筑2020年度第一期超短期融资券(疫情防控债),也成为广东省首单民营建筑类企业疫情防控债。

五、总结

“疫情防控债”是国家金融监管部门强化金融支持防控新型冠状病毒感染肺炎疫情的具体实践,有利于改善市场主体的融资环境。此外,投资者对“疫情防控债”的热情较高,超额倍数认购,发行利率较以往同类型债券偏低,有利于降低市场主体的融资成本。预计未来会有更多符合要求的企业利用好这一政策红利,拓宽融资渠道,改善企业生存环境。

请先 登录后发表评论 ~