2023年银行数字化转型趋势

来源:清华大学金融科技研究院

微信号:Tsinghua-IFR

出于多种原因,数字化转型仍然是银行业的重中之重。第一个是它可以帮助银行提高运营效率和效益。通过简化流程和自动化任务,金融机构可以提高为未来做好准备的能力,并能够改善客户和会员的体验。

此外,银行数字化转型可以帮助银行和信用合作社在瞬息万变的金融生态系统中更好地竞争。近年来,银行业面临来自金融科技公司和其他非传统参与者(包括大型科技公司)日益激烈的竞争。通过采用数字技术和流程,金融机构可以改进他们的产品和提供服务的方式。

最后,银行数字化转型有助于金融机构降低成本并提高盈利能力。通过自动化流程和利用包括自动化在内的现代技术,银行机构可以减少对员工劳动的依赖并降低运营成本。这有助于保持稳健的利润率,重新部署人力和货币资产,并在充满挑战的市场中保持竞争力。

问题变成:

-

金融机构的银行数字化转型之旅处于哪个阶段?

-

2023年银行数字化转型的重点是什么?

-

是什么阻碍了更新后台功能以改善一流体验?

银行数字化转型成熟度

金融机构在其银行数字化转型过程中取得了重大进展,但成熟程度各不相同。一些组织已经完全接受数字技术并实施了广泛的数字解决方案,而其他组织仍处于早期阶段。

与金融服务行业内发生的许多变化一样,最大的金融机构出现了最好的结果和最高的成熟度。最小的银行和信用合作社也取得了一定的成功,而大多数中型公司(100 亿美元至 1000 亿美元)一直落后于整个行业。

银行数字化转型势在必行:

金融机构在其银行数字化转型过程中取得了重大进展,但成熟程度因机构规模、变革承诺和投资水平而异。

有几个因素会影响金融机构在银行数字化转型过程中的成熟度。这些包括组织的规模和复杂性、对数字技术的投资水平、监管合规水平以及客户对数字银行功能的需求水平。

好消息是,有许多选项可用于与第三方提供商合作,这些提供商可以比内部开发更快地部署银行数字化转型解决方案。现有机构还可以与金融科技公司和大型科技竞争对手合作,同时实现系统和流程的现代化。

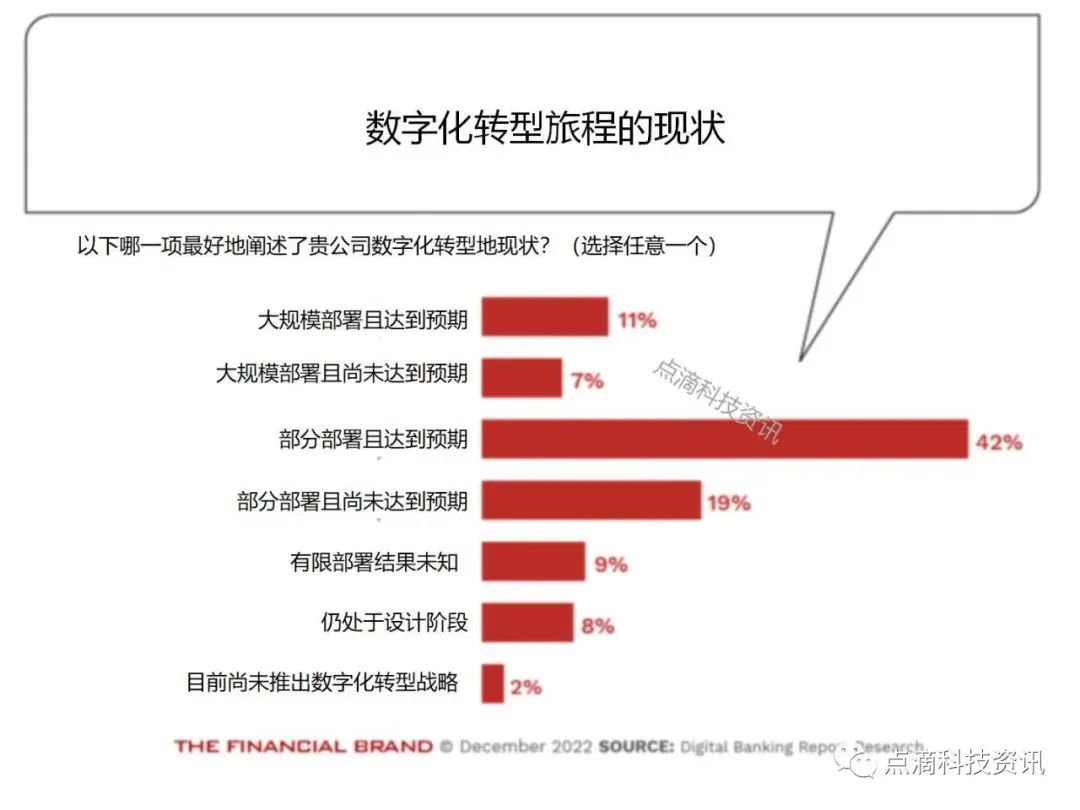

当《数字银行报告》向全球金融机构询问他们的银行数字化转型成熟度水平时,我们发现 18% 的机构认为他们的解决方案已大规模部署,61% 的机构表示他们的解决方案已部分部署。令人担忧的是,在认为已大规模部署数字银行转型解决方案的组织中,有 38% 的组织没有收到预期的结果水平。同样,31% 的部分部署组织没有收到预期的结果。

在许多情况下,缺乏成功可归因于缺乏以预期结果为重点的举措的预先规划。在某些情况下,对所需解决方案的投资水平不足。

在银行数字化转型成熟度的每个级别,金融机构越来越认识到银行数字化转型战略为未来做好准备的重要性。近年来,许多金融机构大力投资数字技术,并积极致力于通过使用数字渠道来改善客户体验。然而,要充分实现数字化转型的好处,仍有大量工作要做。

银行数字化转型趋势

随着我们进入 2023 年,有几个潜在趋势会影响投资的优先顺序和银行数字化转型的进展。最大的潜在趋势之一是围绕数字银行的使用和客户期望的持续增长。随着越来越多的消费者使用智能手机和其他移动设备,银行越来越注重制定移动优先战略并提供针对移动用户优化的服务。这包括移动支付、移动支票存款等功能,以及其他让客户更轻松地随时随地管理财务的功能。

人工智能 (AI) 和机器学习的使用受到了广泛关注,但对于组织而言,拥抱和部署仍然非常具有挑战性。除了使用人工智能和机器学习来增强网络安全和减少欺诈之外,银行和信用合作社还使用高级分析来提高运营的准确性和效率,并为客户提供个性化体验。这包括向客户提供及时的个性化产品推荐,以改善财务状况。

主要银行数字化转型趋势:

数字化转型的重点围绕客户旅程以及在安全可靠的环境中增加参与度的需求。

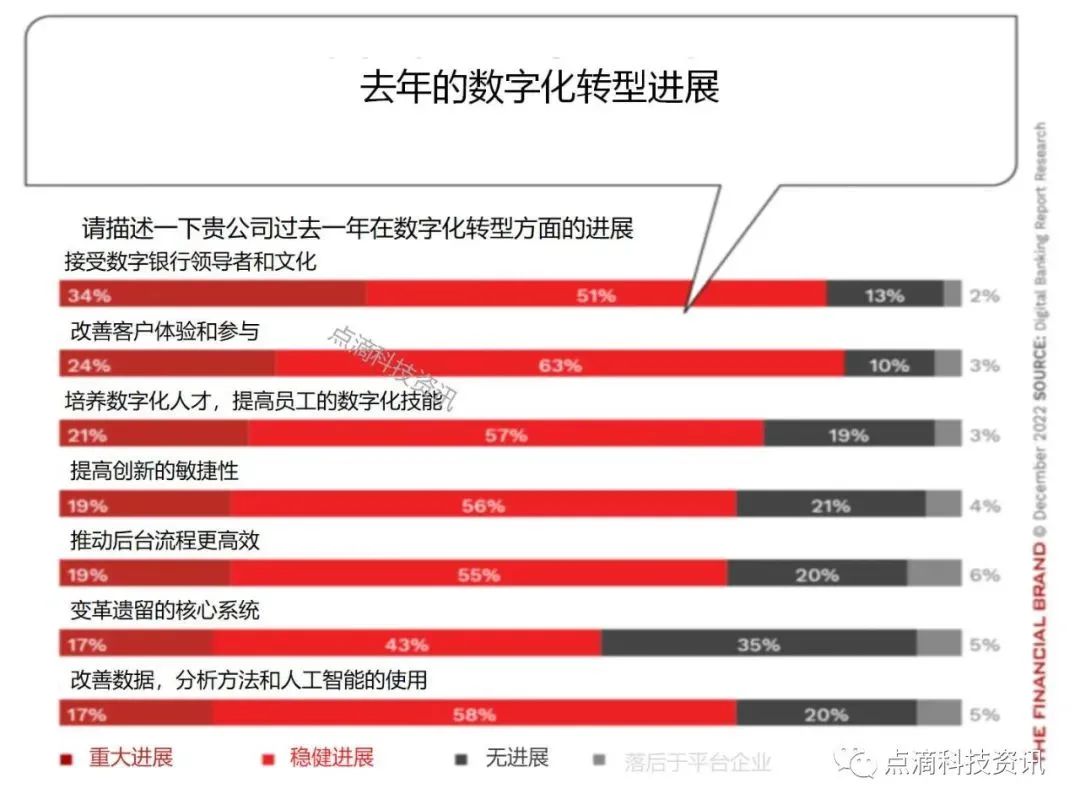

当《数字银行报告》向全球银行业高管询问他们过去一年的银行数字化转型进展时,最大的进步是领导层对数字转型工作的支持(34% 取得了显着进展)和改善客户体验和参与度(24% 取得了显着进展)。有趣的是,进展程度最低的是遗留系统转型领域(60% 的人取得了中等 (43%) 或显着 (17%) 的进展。

令人鼓舞的是,虽然数据、分析和人工智能使用方面的改进没有预期的那么高,但 75% 的组织表示他们取得了适度或显着的进步。

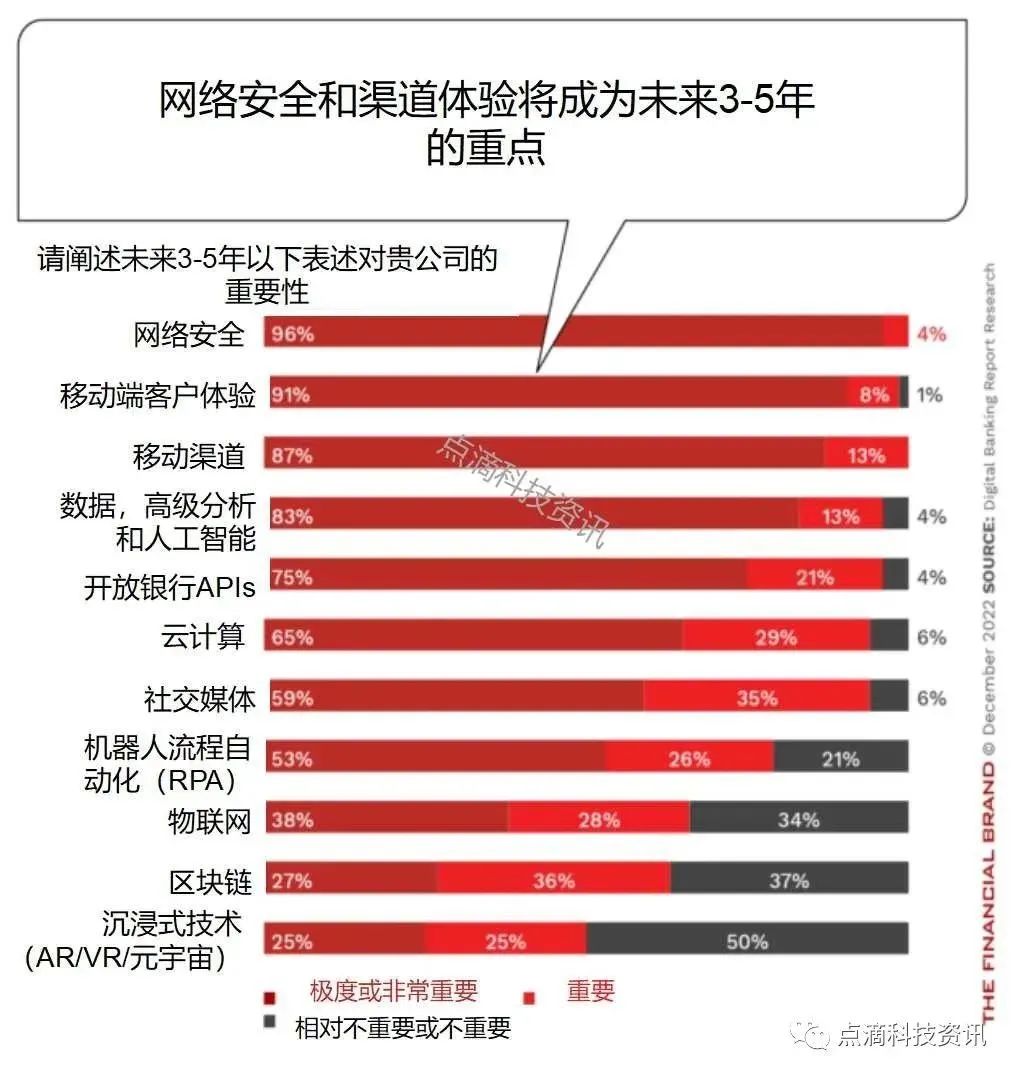

当 DBR 询问全球金融机构领导者未来三到五年内哪些数字银行转型重点领域极其或非常重要时,网络安全(96%)、移动体验(91%)、移动渠道(87%)和数据和分析 (83%) 是重中之重。随着越来越多的金融交易以数字方式进行,银行将安全放在首位并保护客户数据免受网络威胁变得越来越重要。因此,金融机构正在投资先进的安全技术,例如加密和生物认证,以保证客户数据的安全。

另一个主要关注领域是开放银行业务。开放银行有能力使银行能够为其客户提供更多创新产品和服务,并更好地与市场上的金融科技公司和其他非传统参与者竞争。

当 DBR 向金融机构高管询问他们的数字化转型工作是否成功时,组织绝大多数认为他们在网络安全和支持数字渠道方面的努力是最有效的。对于社交媒体的使用、云计算的部署、数据、人工智能和高级分析的使用以及开放银行 API 的成功,人们的共识要低得多。

总体而言,这些重点领域和成功要素表明数字银行领域将在未来几年继续发展和变化。能够适应这些变化并利用新兴技术的银行将最有能力在这个竞争日益激烈的市场中取得成功。

银行数字化转型成功面临的挑战

在 DBR 进行的研究中,金融机构在开始银行数字化转型之旅时面临着几大挑战:

1.变革面临的文化阻力:银行数字化转型需要对组织的运营方式进行重大变革,这对于现有领导层和现有员工来说可能难以接受。在我们的研究和为Banking Transformed 播客所做的采访中,我们发现让每个人都参与未来所需的变革并确保整个组织与数字化转型战略保持一致可能具有挑战性。

2.资源有限:金融机构可能难以分配必要的资源来支持数字化转型计划,尤其是在经济不确定时期。当需要对技术或培训进行大量投资时,这就变得更具挑战性。

3.复杂性:金融机构通常拥有陷入过去业务战略的遗留系统。它们通常难以与较新的数字技术集成。这可能会导致难以实施新的数字解决方案,除非这些解决方案是逐步集成的。这可能会引入新的复杂性。

4.数据和安全问题:随着银行和信用合作社管理越来越多的数据,对数据隐私和安全的担忧也在增加。确保这些数据的安全势在必行,但随着组织实施新的数字技术,这也可能是一个挑战。

5.合规性:金融机构必须遵守复杂且不断变化的规则。随着组织实施新的数字银行转型技术,它们变得更具挑战性。

总体而言,金融机构在通过使用现代数字技术努力转变其内部和外部运营时,必须具有战略性和主动性来应对这些挑战。

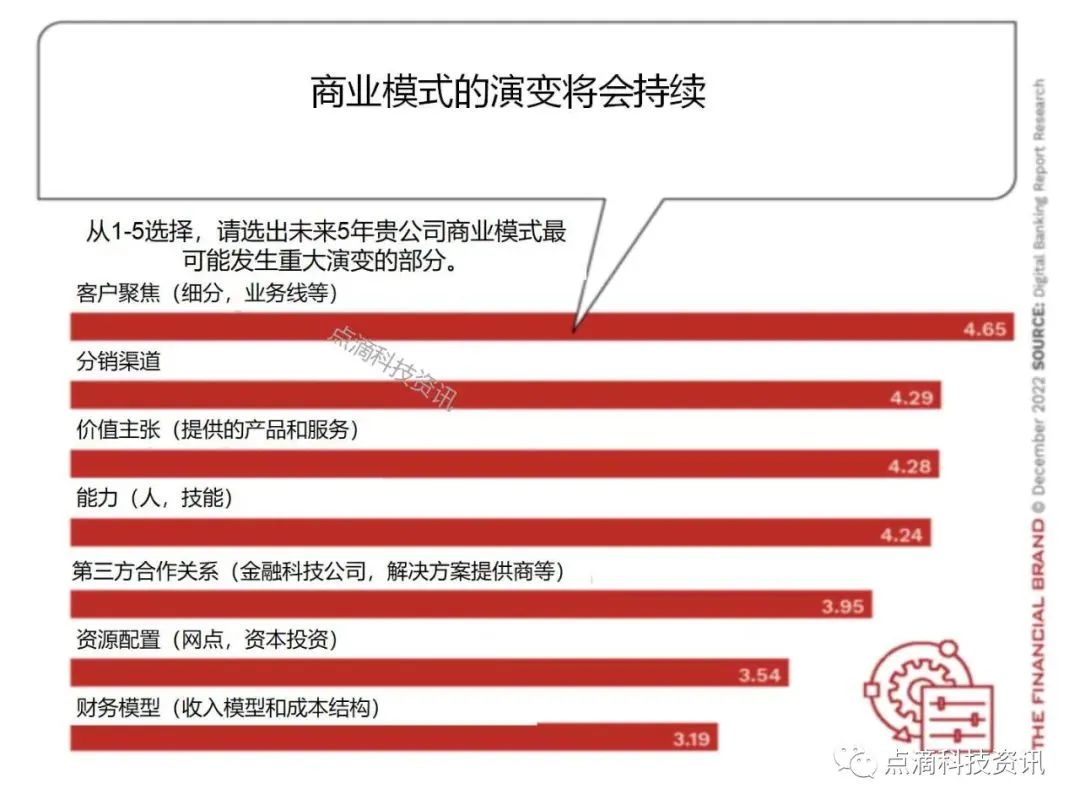

重新思考现有的商业模式

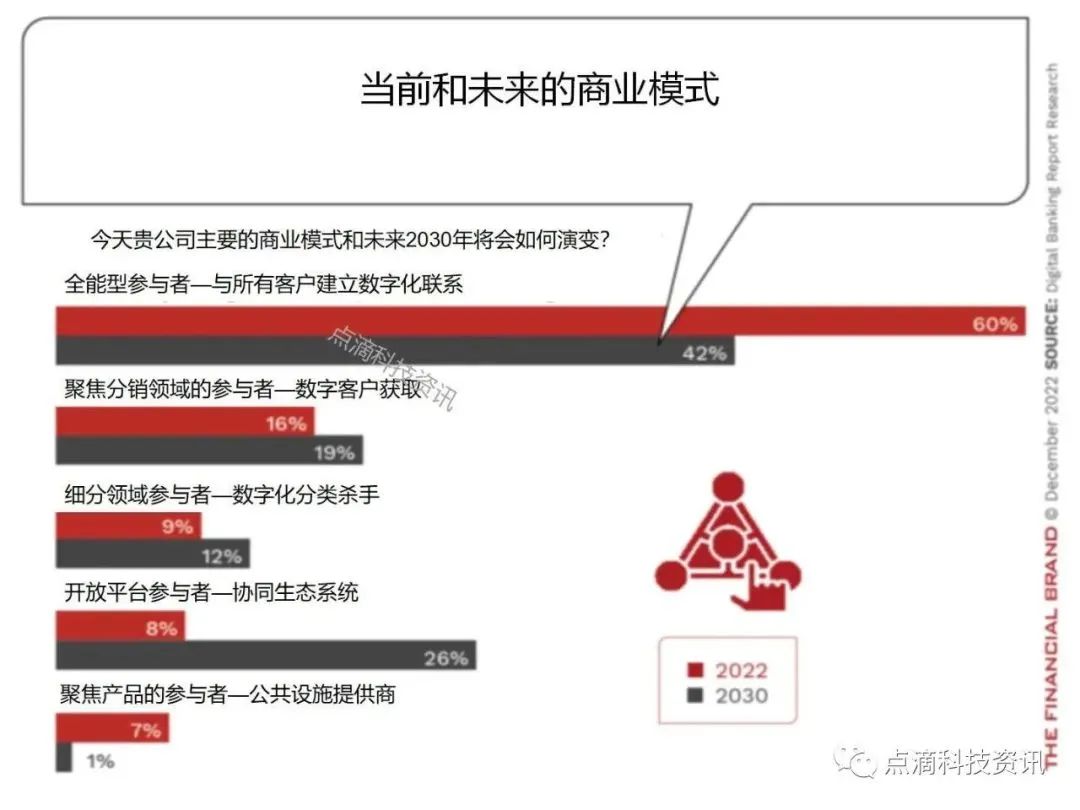

随着银行数字化转型的发生,金融机构必须考虑改变现有的业务模式,以满足不断变化的市场需求,并在新参与者进入市场时保持竞争力。当我们向全球金融机构询问他们现有和未来的商业模式时,最大的变化是相信他们将在七年内成为全能参与者的组织减少了(从今天的 60% 到 2030 年的 42%)。

商业模式部署的最大转变是开放平台参与者的预期增加(到 2030 年从 8% 增加到 26% 的金融机构)。这可能导致银行和信用合作社提供的产品多样化。组织可以通过提供更广泛的金融产品和服务(例如财富管理和投资服务)或通过服务更多的客户群来改变他们的产品供应。

银行业务模式的重大转变:

金融机构正在重新思考它们为市场提供的价值以及大规模提供该价值的最佳方式。许多金融机构的商业模式将在不久的将来发生巨大变化。

还可以对现有商业模式进行适度修改,以应对不断变化的市场。随着越来越多的人以数字化方式进行金融交易,银行和信用合作社可以将其数字银行功能(例如移动银行、数字开户和数字支付选项)转售给其他传统银行或替代提供商。

很明显,优先考虑客户体验将是未来商业模式发展的基础。银行机构将专注于通过提供个性化服务、改进价值主张、简化分销渠道以及利用技术使银行业务更加便捷和高效来改善客户体验。

总的来说,成功重新思考银行业务模式的关键是要适应客户不断变化的需求和偏好,并乐于探索新的机会和技术,以帮助企业在不断变化的时代保持竞争力和相关性。

由于金融机构优先考虑数字化转型计划,他们必须考虑以下大趋势的整合:

-

移动设备的重要性与日俱增,电子商务的采用率也越来越高。

-

社交媒体在营销和客户参与中的重要性和影响。

-

网络犯罪的威胁和网络安全的重要性。

-

大数据、人工智能 (AI) 和机器学习的好处,以及洞察民主化的价值。

-

云计算提高速度、可扩展性和效率的潜力。

-

工作性质的不断变化,对员工和客户都是如此。

-

物联网、虚拟现实和增强现实以及 Web3 等新兴技术的未来以及元宇宙的愿景。

●

●

●

清华大学金融科技研究院 成立于2017年12月7日,依托于清华大学五道口金融学院,联合清华大学交叉信息研究院、清华大学软件学院和清华大学法学院共同建设。

清华大学金融科技研究院 是在互联网金融实验室、阳光互联网金融创新研究中心及鑫苑房地产金融科技研究中心的工作基础建设起来的,在学术研究、行业研究、活动交流和人才培养等方面具有深厚积累。研究院在以下四个方面开展工作:第一,金融科技相关法律的研究;第二,人工智能、大数据和区块链等技术与金融领域全面融合的研究;第三,金融监管科技的研究;第四,金融科技创业企业的孵化。

声明:本公众号原创文章未经授权,不得转载;本公众号所用图片部分来自网络,图片版权属于原作者;如您认为本公众号的内容对您的知识产权造成侵权,请立即告知,我们将在第一时间核实并进行处理。

请先 登录后发表评论 ~