安永《2023年全球私募股权调研报告》

摘要

私募股权日趋成熟的新时代,首席财务官如何与时俱进?

过去十年,私募股权行业从强劲的全球经济发展中获取了超额回报。但需要指出的是,展望未来,在加息政策和地缘政治等因素的影响下,近期经济充满不确定性。目前,我们难以预测外部因素对私募股权市场和投资者交易偏好的潜在影响。

为安全度过这一动荡时期,私募股权首席财务官和首席运营官需要充分挖掘近三到五年来培养的技能、取得的特质,最大限度地发挥它们的作用。除战略、专注、创新和协作等传统特质外,首席财务官和首席运营官还需要磨练新技能,如在引导组织迈入新时代,抓住增长机遇的过程中,保持创造力、以数据为导向,并维持敏锐的销售嗅觉。

安永近期对112家私募股权基金的首席运营官、首席财务官和财务主管进行了调研。通过数据建设、人才管理的角度,解析管理公司的运营在引领私募股权公司未来战略中的重要作用。

首席财务官的首要任务

为了推动私募股权行业迈入新时代,首席财务官应:

►加强公司基础设施建设,更有力地支持决策制定、完善关键利益相关方报告安排。

►充分运用数据,快速开展分析、快速响应新机遇,发挥自身作为组织战略领导者的职能。

►加强对人才管理这一战略任务的重视,留任和吸引人才,应对动荡市场的挑战。

一、飞速发展的私募股权行业

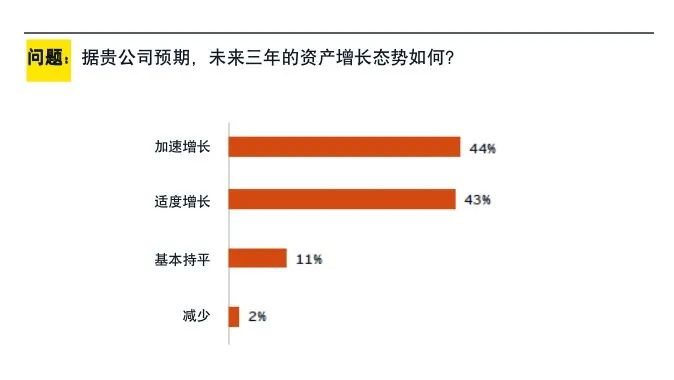

在今年的调研中,受访首席财务官与往年一样,预期资产将继续增长。尽管能否保持过去十年的强劲增速尚有待观察,但大多数首席财务官认为,即便未来几年经济动荡加剧,资产仍会保持持续增长。随着资产规模增长,首席财务官承担的责任越来越大,也正在试图建立与资产增长相匹配的成熟运营模式。

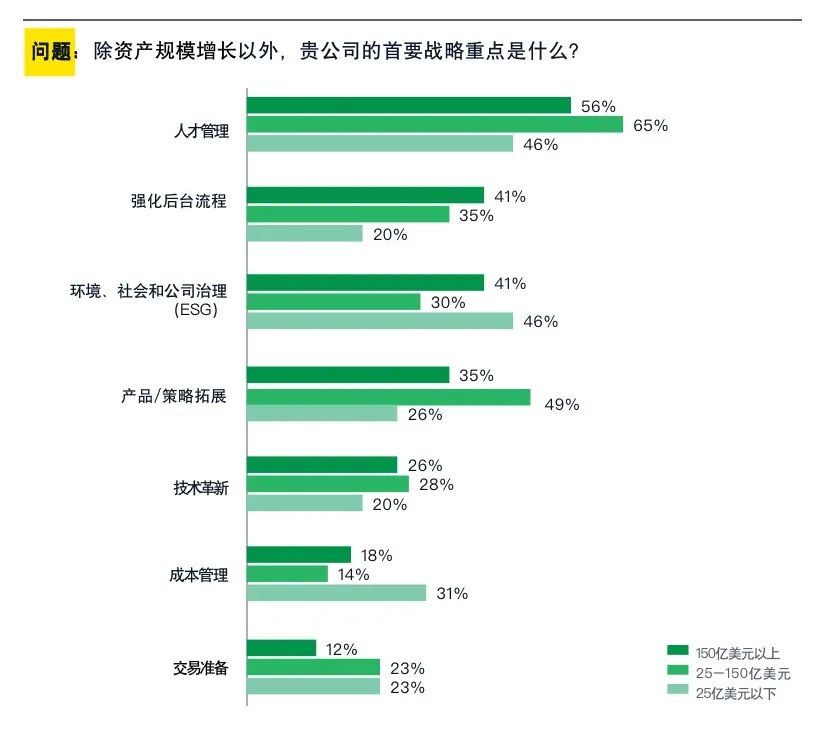

不论资产管理规模大小,募资仍是私募股权基金的首要事项;但被问及除此以外的首要战略重点时,首席财务官们仍普遍将人才管理放在首位。

私募股权基金一致认为,为支持资产持续增长,人才管理的重要性越来越高。为在行业中保持竞争优势,私募股权基金无不重视人才发展,包括:招聘人才,以匹配规模增长的需求;留任顶尖人才;以及推行多样性、公平性和包容性(DEI)项目。

在增长过程中,私募股权基金会使用诸多手段,包括产品拓展在内,以期争取更大的私募市场份额。在这方面,私募股权基金会采用包括私人信贷、房地产、二级投资和风险投资等策略,并为零售投资者提供投资私人公司的渠道。

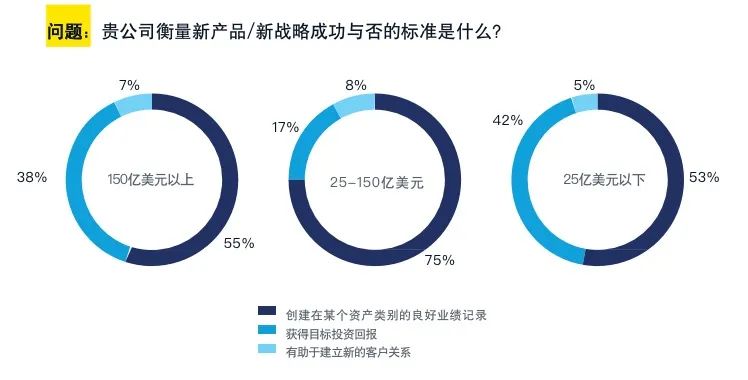

然而,私募股权基金如今会进行更加深入的可行性分析,以期在选择产品和策略时做出更加周全的决策。在推出新产品或新策略时,大部分公司都需开展详尽的审查流程,包括进行全面的投资回报率分析,权衡声誉风险等定性因素。

此外,多数私募股权基金均采用长期标准来衡量成功。为此,它们力图保持良好的业绩记录,追求数年期间的投资回报率,而非将产品发布作为促进盈利增长的短期机会。

在建立正式绩效评估流程方面,私募股权基金尚不成熟。随着对内部绩效和预算控制的加强,它们将继续加强基金管理公司的职能。对大型公司而言,这通常意味着需要招聘新员工,以搭建相关基础设施,用于开展公司业绩的预算、监控和报告工作。

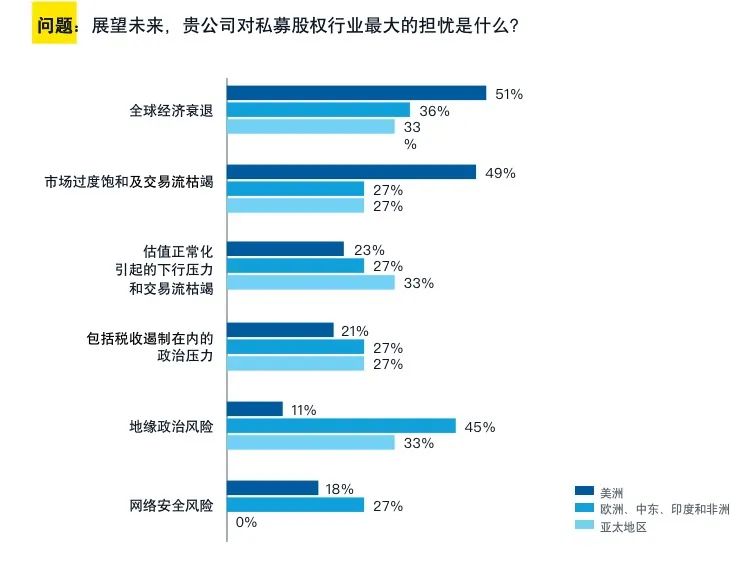

展望未来,私募股权行业将与所有行业一样,迈入不确定加剧的新时代,其动荡程度可能不亚于2008-09年的金融危机。对此,许多私募股权基金都表达出担忧,即一旦全球经济衰退导致增长放缓,随之而来的市场过度饱和,可能会引发交易流枯竭。超半数(51%)的美洲公司表达了对全球经济衰退的担忧,其中49%的公司对交易流表示担忧。三分之一的亚洲公司认为,全球经济衰退是它们最大的担忧。对地缘政治的担忧在欧洲、中东、印度和非洲更为显著,该地区45%的首席财务官认为这是他们最大的担忧,而表示同等担忧的美洲公司仅占11%。

二、首席财务官议程

多年来,首席财务官在组织内一直担任财务掌舵人的角色,帮助组织管理资金、监督运营。此外,由于首席财务官掌握公司的财务经营概况,他们还会承担更具战略性的责任,帮助公司确立策略、引导公司发展。例如,为满足公司规模不断增长的需求,首席财务官可通过部署新兴技术,帮助前台高管人员做出更加周全的知情投资决策。

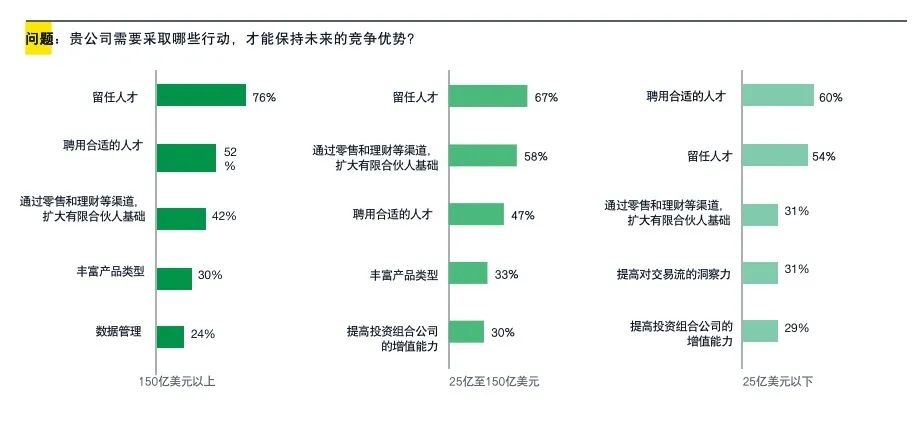

目前,私募股权行业正处于快速增长阶段,但仍属于人力密集型行业。与其他高管一样,私募股权基金的首席财务官非常重视人才的招聘和留任,将其视为保持竞争优势的关键。76%的大型公司认为既有人才的留任至关重要,而60%的小型公司则更加关注如何聘用合适的人才。在首席财务官看来,助推业务加速增长的关键因素还包括:通过零售和理财渠道寻求额外的资金来源,以及丰富产品类型,向另类投资者提供更加多样化的产品组合。

目前,私募股权基金对首席财务官的评价标准,主要是看他们能向投资团队提供多大价值。首席财务官要取得长期成功,关键在于与投资团队保持频繁、有效的互动。此外,首席财务官还需监督运营优化(例如情景建模)、主导技术变革。兼具数据管理能力和战略思维的首席财务官更受私募股权基金青睐。大型基金公司更期望首席财务官将工作重心放在评估战略交易上,减少对事务性工作(例如审计和估值)的时间投入。

过去10年,私募股权市场的业绩表现长期优于公开市场,吸引了市场各方,尤其是投资者的密切关注。机构管理人不断增加私募股权和另类资产的份额,以此提振业绩,各类投资者同样表现出高涨的投资热情。对于大型公司而言,首席财务官的任务依然是确保公司为潜在的战略交易做好准备,包括为扩大经营规模或实施继任计划而开展债务融资、出售管理人和普通合伙人(GP)实体的非控股权益、或收购其他公司,以丰富产品类型或实现公司战略多元化。尽管预计在2023年,此类交易的频次将有所下降,但近四分之一的大型基金管理人仍表示会抓住机会,积极寻求战略交易。

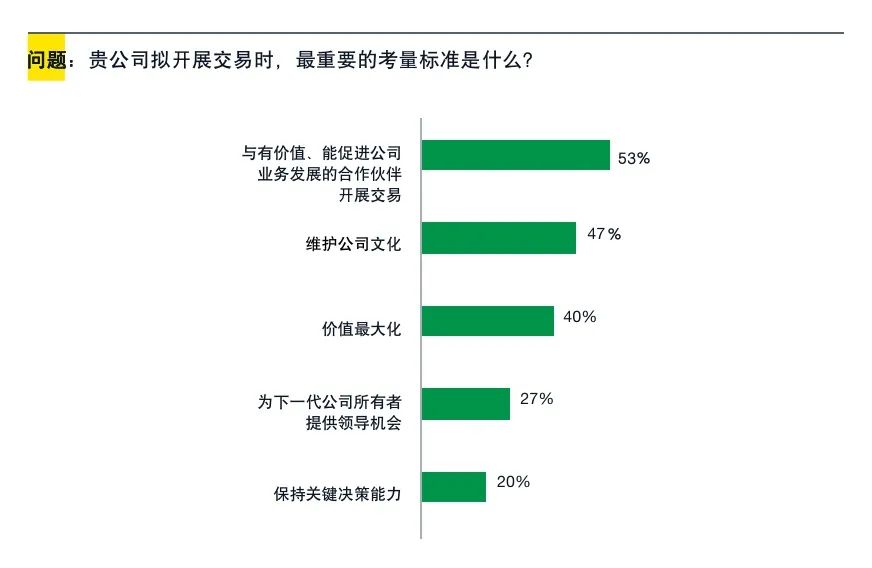

私募股权基金期望首席财务官发挥主导作用,帮助公司就战略交易做出知情决策。然而,在评估潜在交易时,首席财务官会考虑诸多因素,而不仅是价值最大化。约53%的首席财务官表示,他们同样看重合作伙伴是否能促进公司的业务增长;另有47%的首席财务官则表示希望合作伙伴能帮助维护公司文化。

三、人才管理

如前文所述,私募股权基金始终将人才管理视为取得业务成功的重点战略任务。今年,“招聘难”和“大辞职潮”屡屡成为媒体报道的热门话题。

调研结果显示,吸引和留任初级人才(即工作经验不足三年的人才)是私募股权基金面临的最大挑战。私募股权基金需明确导致该现象的原因,如果是由于代际更替导致的,则公司需制定相应的战略性行动计划;如果是出于其他原因,则可以通过加强对初级员工的关怀等手段来解决这一问题。

在综合人才管理方面,近半数公司依然将人才聘用、招募和入职列为首要任务。一方面,提升多样性仍是一项重要目标,另一方面,41%的受访公司认为,打造更具包容性的员工队伍同样不容忽视。随着重返办公室计划不断推进,仅三分之一的公司将制定有效的混合办公计划列为首要任务。从中可以看出,尽管新冠肺炎疫情仍在持续,但许多公司已恢复正常办公。

去年,各行各业的公司均表示在员工招聘方面遭遇严峻挑战。大型私募股权基金也承认在吸引人才方面存在一些问题。为了应对人才短缺,大型公司试图将部分人力资本管理工作向外部机构转移,同时重点施行了一系列措施,如扩大外包、提高自动化程度,以及调整总体招聘策略等。另一方面,半数以上的小型公司表示并未遭遇招聘困难问题。这可能是因为小型公司能够更有效地消化工作增量或外包大部分财务职能,因此具备更强的适应能力。

对于所有公司而言,要吸引新员工、留任老员工,提高薪酬待遇仍是主要手段。除薪酬待遇外,私募股权基金的员工激励措施大致相同(如灵活办公、扩大岗位职责、提高管理层关注度、加强包容性等),但不同公司仍存在一定差异。例如,大型公司不太依赖职务晋升这一手段,而是更倾向于提高员工福祉、提供附加福利。这种差异的关键原因在于公司的规模:大型公司能够以更合理的成本为员工提供福利;而由于规模和实力不足,小型公司更倾向于提高员工接触公司领导的机会,使员工获得被重视感。

结语

过去10年,私募股权基金的首席财务官一直身处市场和全球环境变化之中,成功克服了由此带来的种种挑战。他们积极应对日益严格的监管审查,主动部署新兴技术,实施可扩展商业模式,成功地为组织保驾护航,在动荡时代实现了快速增长。

未来,随着新兴技术问世和地缘政治动荡加剧,私募股权行业势必面临层出不穷的机遇和挑战。基于过去10年的调研结果,我们坚信,私募股权基金首席财务官能够帮助组织更上层楼,继续聚焦可持续增长,进而惠及投资者和员工。

来源:安永EY。若欲了解更多信息,欢迎联系我们:

本文是为提供一般信息的用途所撰写,并非旨在成为可依赖的会计、税务、法律或其他专业意见。请向您的顾问获取具体意见。

如欲转载本文,务必原文转载,不得修改,且标注转载来源为:安永官方微信公众号。如需修改内容,需要获得安永的书面确认。

关注安永微信公众号,获取更多专业资讯。

请先 登录后发表评论 ~